界面新闻记者 |

9月5日,陕西省水电开发集团股份有限公司(下称“陕西水电”)沪市主板IPO进程戛然而止。上交所称,因陕西水电主动撤回上市申报材料,依据相关审核规则,决定终止对其主板IPO的审核。

陕西水电是陕投集团旗下清洁能源发电业务的唯一经营主体,位列省级上市后备企业名单第三位。公司于2023年12月30日向上交所递交主板上市申请,整个过程历时约20个月。

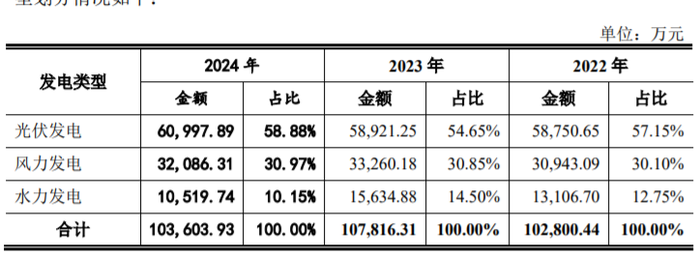

陕西水电主要运营的发电业务的类型划分为光伏、风电、水电业务,其中,光伏发电占2024年总营收比重近六成。

界面新闻记者发现,陕西水电的营收支柱光伏发电业务仍处在行业去产能阶段,随之而来是盈利能力不佳、现金流与负债的问题。

与陕西水电在股东背景、主营业务和经营规模上颇为相似的广西北部湾陆海新能源股份有限公司(陆海新能),2024年3月主动撤回主板IPO申请,显示出类似规模的新能源企业冲击主板上市在目前监管环境下困难加剧。

2024年扣非后净利润骤降近四成

陕西水电设立初期主要从事水力发电业务,也是公司名称的来源。自2016年起,公司开始拓展布局光伏发电、风力发电业务。

招股书显示,2022年度至2024年度,陕西水电的营业收入分别为10.3亿元、10.82亿元和10.6亿元;归母净利润分别为1.85亿元、2.88亿元和3.62亿元;扣非归母净利润分别为1.63亿元、2.82亿元和1.7亿元。公司近三年营收复合增长率为5.44%。

可以看出,陕西水电近两年营收增长受阻,2024年扣非净利润更是骤降近40%,盈利能力或存在不确定性。

从收入结构看,光伏发电业务常年占据陕西水电总营收的半壁江山,2024年,光伏发电业务营业收入占比达到58.88%;水力发电的营业收入从2022年的1.31亿元减少至2024年的1.05亿元。

界面新闻记者注意到,陕西水电盈利受阻的核心原因,在于其三大板块业务均面临电价下滑,其中核心的光伏业务还存在上网难、装机规模排名垫底等问题。

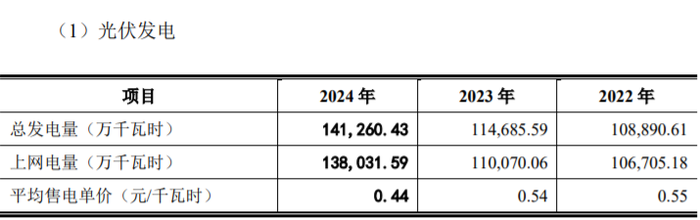

首先,光伏电价大幅下滑。

2022年至2024年,光伏发电的上网电量(万千瓦时)分别为10.67、11.01、13.8;平均售电单价(元/千瓦时)0.55、0.54、0.44。

陕西水电称,2024年,公司光伏发电业务平均售电单价明显下降,主要原因为:新并网项目主要为平价项目,进一步拉低平均电价;所在区域新能源并网项目数量增加,因配套输配电设备建设相对滞后及电网负荷等原因,电网调度及调峰导致,相关电力辅助服务市场分摊费用上升。

更重要的是,陕西水电的光伏装机规模排名垫底,行业地位明显不足。招股书显示,截至今年6月末、今年末公司自有的投产装机规模预计将分别达到294.00万千瓦、426.88万千瓦。综合考虑同行业公司的发展情况,装机规模排名将提高至第16名。

与其列出的6家竞争对手公司相比,陕西水电2024年净利润增速、年末装机规模、光伏发电业务毛利率均处于倒数第二位置。

其次,总营收占比三成的风电业务也出现上网电量、平均电价下滑。

2022年至2024年,风力发电的上网电量(万千瓦时)分别为6.67、7.32、7.09;平均售电单价(元/千瓦时)0.46、0.45、0.45。

再次,水电业务营收比重明显下滑。

2022年至2024年,水力发电的上网电量(万千瓦时)分别为4.44、5.46、3.62;平均售电单价(元/千瓦时)0.30、0.29、0.29。

陕西水电表示,公司水电站平均利用小时数受公司水电站所在流域来水量影响,2022年至2024年,公司水电站平均利用小时数分别为2957.10小时、3605.85小时和2397.07小时。这一数据也落后于全国水平,同期国内水力发电平均利用小时数分别为3412小时、3133小时和3349小时。2024年公司水力发电平均利用小时数有所下降,主要原因为当期公司水电站所在流域来水量较差。

最后,陕西水电财务状况已现隐忧。

营收规模与现金流变动背离。2023年至2024年,公司营业收入分别同比增长4.99%、-1.96%,经营活动产生的现金流量净额同比下降24.23%、52.52%,这表明其盈利质量不佳,账面利润未转化为实际现金流入。

应收账款高企。截止2024年末,公司应收账款账面价值达13.89亿元,占流动资产的比例超过50%。应收账款周转率(0.82次)低于行业均值(1.02次),资金被下游客户占用,影响运营效率。

公司资产负债率则上升至近三年高位。2022年至2024年,公司资产负债率分别为51.63%、56.54%、60.56%。

产能利用率不足

此次IPO,陕西水电计划通过发行不超过4.28亿股募集10亿元资金,投向“陕投府谷250兆瓦光伏外送项目”。该项目预计2025年投产规模为12.58万千瓦,截至2024年末升压站等公用设施已建设完成,光伏阵列区组件安装完成175MWp,累计并网173MWp,预计2025年6月完成全容量并网,建成后将实现年均发电量46,498.39万 kW·h。

陕西本地一位券商人士向界面新闻记者表示,陕西水电IPO折戟的根本原因,在于目前光伏行业还处在产能过剩阶段,公司光伏行业的产能利用率也不足,募投项目不具备合理性。另外,公司光伏、水电的业务模式单一,业绩增长性不足。

招股书显示,由于地区消纳能力、技术条件限制、送出通道等电网设施建设滞后等原因限电,2022年至2024年,公司光伏电站弃光率分别为6.94%、8.63%和10.13%;风电场弃风率分别为5.21%、5.78%和6.56%。陕西水电称,未来若出现用电需求降低、电网设施建设进展不及预期、区域输送线路拥挤等情况而导致弃风、弃光率上升,将会对公司业务收入及利润产生不利影响。

发表评论